ブログ

住宅ローンの諸費用の目安はいくら?諸費用を抑えるための方法とは?

マイホームを取得する際は、物件購入価格にプラスして諸費用がかかります。

もし住宅ローンを契約するのなら、その返済総額は「物件購入価格+諸費用」となると覚えておきましょう。

特に、諸費用のことを忘れてしまっている方もおり、後になってから「予算が足りない」という事態に発展してしまうこともあります。

今回の記事では、住宅ローンの諸費用の目安について解説します。

そもそも諸費用とは何か、その目安や節約の方法についても紹介するので、これからマイホームを手に入れようと考えている方は、ぜひ参考にしていただけますと幸いです。

住宅ローンの諸費用とは?

住宅ローンは融資を受ける方によって返済総額が大幅に変わるため、一概にどれくらいが相場なのかを計算することは難しいものです。

ただ、それに付随する諸費用に関してはある程度、決まってきます。

まずは目安額や種類、金額について見ていきましょう。

諸費用の目安額

住宅ローンの諸費用に関しては各種手続きなどをすべて含めると数十万円~数百万円ものお金が必要となります。

諸費用の目安額としては「新築物件=購入価格の約3~7%」「中古物件=購入価格の約6~10%」が相場とされています。

・4,000万円の新築物件の場合:4,000万円×3~7%=120~280万円

・2,000万円の中古物件の場合:2,000万円×6~10%=120~200万円

条件次第では相場を超える諸費用がかかるなど、決してその金額は馬鹿にできません。

住宅ローンを提供している金融機関によっても異なるほか、仲介してくれる不動産業者によっても違います。

そのため、自己資金は余裕を持って準備しておきたいものです。

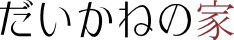

諸費用の種類と金額

ここで挙げたものはあくまでも一例となりますが、以上のように住宅ローンを契約する際はいくつかの諸費用がかかります。

もちろん、条件によっては他の諸費用がかかることもありますし、新生活を始めるにあたって水道加入金やインターネット回線加入金、そのほかの引っ越し代などもかかります。

そちらは住宅ローンとはまた別物なので省略しましたが、諸費用に加えてさらにほかの生活費もかかるということです。

その点も理解しておかないと、いざ新生活を始めた段階で首が回らなくなることもあるかもしれません。

特に上記で挙げたものは必須級の諸費用となるので、必ず支払えるよう用意しておかなくてはなりません。

それに加えて新生活を開始時に合わせて貯金もしておきましょう。

諸費用を支払うタイミング

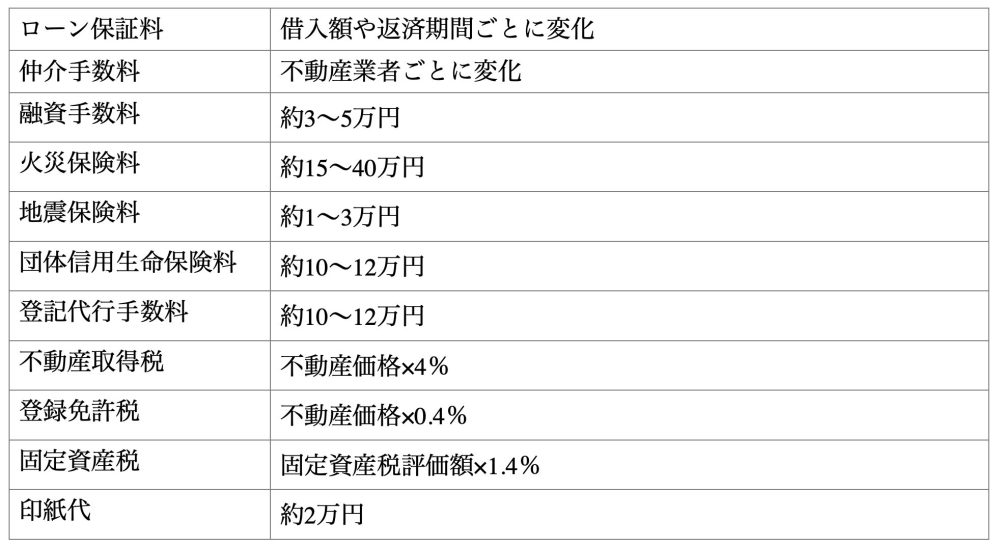

諸費用はそれぞれ支払うタイミングも異なります。

保証料と手数料だけでも支払いのタイミングは別々ですし、保険料も別々です。

ほかの各種税金に関しては納付書に記載されている期日までに支払うほか、契約時に必要となるものもあります。

支払いのタイミングはすべて1回で済むわけではないので、それぞれ必要な項目ごとに覚えておかなくてはなりません。

もちろん、すべて完璧に覚えられる人はなかなかいないので、契約のタイミングで「何の支払いが必要ですか」と聞いておくと安心です。

契約する金融機関によっては詳しくアナウンスしてくれるところもあるので、それに合わせて諸費用の支払いも済ませましょう。

ただし、諸費用が支払えないという状況になると手続きが滞る可能性もあるので、どちらにせよ自己資金はあらかじめ貯金しておくことが大切といえるでしょう。

諸費用を抑える方法

ここからは住宅ローンの諸費用を抑える方法についてまとめます。

やはり諸費用は高いより安い方が断然お得なので、節約できるところは節約しましょう。

この方法を知っているのと知らないのとでは数万円~数十万円ほど差が出ることもあるので、できる範囲で予防対策することをおすすめします。

1.金融機関を2~3社ほど比べる

まず基本中の基本となるのが、金融機関を複数比べてみるということです。

人によっては「普段、使用しているから」という理由で、1社の金融機関に絞ってしまうこともあります。

たしかに、最寄りの金融機関であれば、すぐに窓口にも相談できて便利です。

しかし、諸費用は金融機関によっても変わります。

そのため、必ず2~3社ほどは比べてみましょう。欲をいえば、5社ほどは比べておきたいです。

2.銀行の保証内容を比較する

銀行の保証料は住宅ローンにおける諸費用の中でも最も金額が張るといわれています。

住宅ローンの保証料は借入額や借入期間によって決定します。

そのため、諸費用を抑えたいなら「借入額=少なく」「借入期間=短く」を意識することが大切です。

借入額を少なくして借入期間を短くすれば、大幅に保証料を節約できます。

また、保証料は分割払いより一括払いの方が抑えられるので、自己資金に余裕がある場合はまとめて支払ってしまうのも良いかもしれません。

3.保険の保障内容を検討する

火災保険や地震保険などは自然災害のリスクに備えた保証内容が組み込まれており、日本で起こり得る自然災害に対してカバーできるようになっています。

住宅ローンを契約する際は、保険への加入が必要となります。

特に、地震保険は任意のところもありますが、火災保険は必須となるところがほとんどです。

火災保険と地震保険を含めると、実は保険料だけで年間数万円~数十万円かかってしまうわけです。

特に、木造一戸建ての住宅などは火災のリスクも高いため、保険料も高めに設定されている傾向にあります。

昨今は震災のリスクも低くはないので、保険料も決して低いとはいえない状況です。

ただ、保険によっては保障内容を変更することで、保険料を抑えられる場合もあります。

地域によって自然災害のリスクも異なるため、国土交通省が提供しているハザードマップなども参考にしつつ、起こり得る自然災害を視野に入れて保険加入を考えましょう。

ちなみに、住宅ローンを契約する際は団体信用生命保険への加入が求められることもあります。

団体信用生命保険は契約者本人が死亡もしくは高度障害となった際に、ローン残高を肩代わりしてくれる保険です。

なかには、団体信用生命保険への加入を必須としている金融機関もあるので、どれくらいの相場となるのかも調べておくと安心です。

4.自己資金を確保する

住宅ローンに関する諸費用の多くは、住宅ローンの内容によって決定します。

諸費用は物件購入価格によって左右されるため、必然的に住宅ローンを多く借りるほど諸費用も多くなってしまうわけです。

逆にいえば、住宅ローンの数割を自己資金で賄えば、諸費用も抑えられるということを意味します。

たとえば、頭金を事前に500万円ほど貯金しておけば、本来3,000万円まで借りなくてはならないところを2,500万円にまで抑えられます。

そこに両親や祖父母から年間100万円ずつ計5年にわたって援助してもらえば、非課税で住宅ローンを2,000万円まで抑えられるでしょう。

当然ながら、それに伴う諸費用も大幅に節約できます。

5.ネットで契約する

近年はネットでの契約に対応している金融機関もあります。

ネットを介した契約であれば印紙代が必要ありません。

そもそも、書面での契約ではないので、印紙代を取られることがないのです。

印紙代は内容によって数万円かかることもあるため、印紙代を抑えられるというだけでも大きいです。

金融機関によってはネット契約の場合、手数料などが安くなる場合もあります。

やはり、多くの担当者に動いてもらうほど諸費用もかかりますが、ネット契約であれば何度も担当者に動いてもらう必要はありません。

結果的に、金融機関も諸費用を安くできるわけです。

6.フラット35を利用する

住宅ローンには通常の金融機関で提供されているもののほか、フラット35と呼ばれるものも提供されています。

フラット35は通常の住宅ローンのように数年数十年という単位で返済していくものですが、団体信用生命保険などへの加入が任意とされています。

通常、住宅ローンを借りる際は団体信用生命保険への加入が条件となっており、条件をクリアしないと審査に通らないということもあります。

しかし、フラット35の審査項目には団体信用生命保険が入っていません。

つまり、団体信用生命保険に加入せずとも申し込めるわけです。

そうすると団体信用生命保険分の諸費用を浮かせられます。

もちろん、団体信用生命保険は契約者本人に万が一のことがあった場合に必要となる保険なので、加入の是非は自分で決めなくてはなりません。

ただ、どうしても節約したいならフラット35という手段があるということも覚えておくと安心です。

諸費用も借りられる「諸費用ローン」

金融機関によっては住宅ローンのほかに「諸費用ローン」という金融商品まで提供されています。

文字通り、諸費用の支払いに関するローンとなります。

もし諸費用の分まで貯金できそうもないということなら、諸費用ローンを組むのも良いでしょう。

諸費用ローンは家具家電代や引っ越し代など、新生活に必要となるものの購入にも使用できるローンとなります。まさに新生活をサポートするためのローンといえます。

ただし、通常の住宅ローンに加えて諸費用ローンも借りるとなると返済負担率の基準を超えてしまう可能性があります。

そうなれば、審査には通りませんので、諸費用ローンを使用する際は返済負担率を圧迫しないか考える必要があります。

さらに、手続きの手間や面倒も新たに発生するので、利用する際は慎重に判断したいところです。

まとめ

住宅ローンを契約する際は諸費用がかかります。

諸費用は新築物件で3~7%、中古物件で6~10%ほどかかるのが目安です。

購入価格が人によりけりなので一概にはいえませんが、数十万円~数百万円単位でかかる計算となります。

そのため、諸費用を抑える方法なども駆使してお得に契約できるよう動かなくてはなりません。

なお、大兼工務店では住宅ローンに関するご相談も常時受け付けております。

諸費用に関してもお問い合わせいただけますので、まずは気軽にご連絡いただけますと幸いです。

最新のイベント情報はこちら

こちらの記事もおすすめ