ブログ

年収500~600万円だといくらまでの家が買える?3500~4000万円の住宅ローンを組むときの借入可能額・月々の返済は?

年収500~600万円というと、日本人の平均年収よりも少し多い計算です。そのため、無理な返済計画さえしなければ夢のマイホームも手に入れられるでしょう。しかし、現実的に考えると住宅ローンは3,000万円ほどに抑えたいところで、それ以上借りるとなると慎重な返済計画が必要となってきます。

その一方、年収500~600万円であっても3,500~4,000万円の住宅ローンを組みたいと考えている方もいるかもしれません。そこで、今回の記事では年収500~600万円だといくらまでの家が買えるのかを解説します。特に、ここでは3,500~4,000万円の住宅ローンを組んだ場合はどうなるのかについても説明します。

年収500~600万円のときの手取りから返済可能額を算出

年収500~600万円の手取りは約400~470万円ほどとなります。そのため、月々に換算すると約33~39万円までが可処分所得(給料の中から生活費に回せるお金)となります。仮に住宅ローンが3,500万円で金利が1.5%、返済期間が15年だった場合は月々の返済額が21.7万円となる計算です。同じ条件で返済期間が25年だった場合は13.9万円、35年だった場合は10.7万円となります。

これらを年収500~600万円の手取りである約33~39万円から差し引くとなると、決して楽に生活できるとは限りません。特に、返済期間が短ければ月々の経済的負担は大きく、生活が破綻する可能性もあります。逆に、返済期間が長ければ月々の経済的負担は小さくなるものの、返済総額が高くなるのです。

だからこそ、返済負担率に目を向けておく必要があります。返済負担率とは住宅ローンを借り入れる際、年収に対してどれくらいの負担となるのかを示す基準のことです。これらは年収400万円を基準に30~35%と定められているのですが、年収500~600万円となると35%までは借り入れできる計算となります。しかし、それでも限度まで借り入れすると生活が圧迫され、理想の生活が送れない可能性が出てくるわけです。

手取りからいくらまでなら返済可能なのかを考え、返済負担率も25%以下になるように試算することをおすすめします。

3,500~4,000万円の住宅ローンの返済額はいくら?

仮に3,500~4,000万円の住宅ローンを借りるとなると、返済額は合計で約4,000万円~5,000万円近くとなる可能性があります。これらは変動金利なのか固定金利なのかでも異なるほか、返済期間でも異なるため、一概に算出することはできません。しかし、当然ながら借り入れる住宅ローンが大きくなるほど返済額も増幅します。

特に3,500~4,000万円の住宅ローンとなると返済額は月々で約10~12万円となることが多く、返済総額は金利を含めて数百万円から1,000万円ほど上乗せされる可能性が高いです。

ここからは、わかりやすくするために3,000万円の住宅ローンを組んだ場合で計算するので、事前に確認してみてください。なお、条件は住宅ローン3,000万、金利2%、返済期間35年とします。3,500万円~4,000万円まで借りる場合はさらに返済額も変わってくるので、その点は慎重に返済計画を立てましょう。

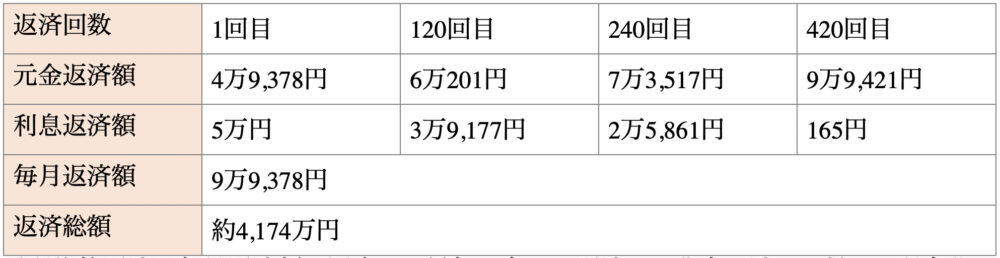

▼元利金等返済のシミュレーション

元利均等返済は毎月返済額が固定で、最初は多めに返済して残高が減るに従って利息分が減っていく返済方法です。

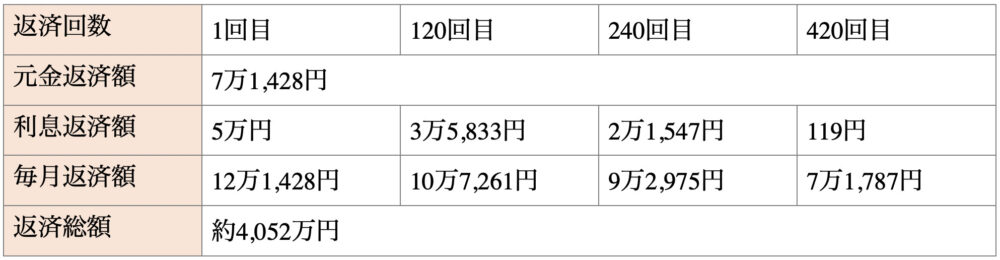

▼元金均等返済のシミュレーション

元金均等返済は元金返済額が固定で、返済を進めるごとに利息も返済額も緩やかに減っていく返済方法です。

これらを年収500~600万円に当てはめると、月々で約14.5~17.5万円まで借り入れできる試算となります。仮に金利2%で返済期間35年であれば約6,000~8,000万円までは組めるでしょう。ただし、年収500~600万円の方は住宅ローンを3,000万円以下に抑えるべきなので、返済負担率なども加味しながら返済計画を立てるのが理想です。

住宅ローン控除を算出

住宅ローンと聞けば負担だけが大きくなるものと思いがちです。しかし、国ではそういった方に向けて特例を用意しています。特に、住宅ローンを組んだ方だけが受けられる措置として、住宅ローン控除が用意されているのです。これは簡単にいえば所得税や住民税から、一定額を控除してもらえる制度となっています。

住宅ローン控除は2022年度から変更となり、変更点は以下のようになっています。

◯住宅ローン控除の変更点

制度の適用期限:2021年末から2025年末に変更

控除率:1%から0.7%に変更

新築の減税期間:10年から13年に変更

※認定住宅等以外の住宅で、入居時期が2024年~2025年の場合は、10年間

※中古は10年のまま変更なし

所得上限:3000万円から2000万円に変更

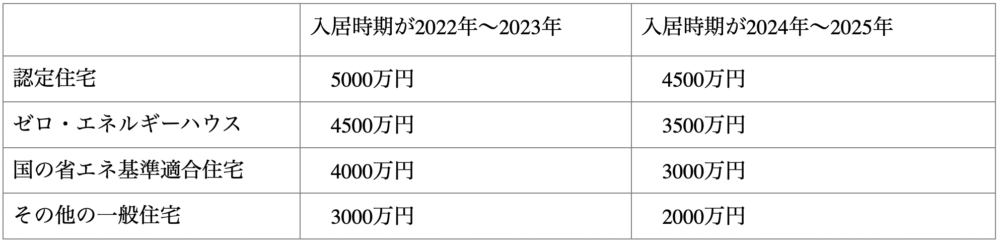

残高の上限額:以下に変更

火災保険料と固定資産税について

家を守っていくには保険や税金などの支払いも滞りなく行っておきたいです。実際に、住宅を取得してからは住宅ローンだけではなく、保険や税金などのランニングコストもかかります。当然、それらは生活を圧迫する要素なので、きちんと見直ししていくべきです。

たとえば、火災保険料などは年間で7,000~3万円ほどかかることが多く、固定資産税も数万円かかることが多いです。物件によっては10万円近くかかることもあります。そうなってくると、毎年合計で10万円以上のランニングコストがかかるわけです。これらは住宅ローンの返済とは別途でかかるものなので、十分に注意しなくてはなりません。

なお、そのほかにも無駄な保険や税金を払っていることが多いため、定期的に適正なものへと見直すことが必要です。特に、保険は生命保険や自動車保険など、無駄なものに加入している場合もあります。そのほか、税金も特に節税せずに支払っていることもあるため、節約できるところがないか、常に自問自答することが大切です。

頭金について

年収500~600万円ほどあれば、貯金も十分にできる可能性があります。さすがに首都圏では厳しいものの、地方都市であれば日々の生活も節約可能です。その際、浮いた部分は頭金に当てるというのがおすすめです。

頭金というのは家を購入する際の資金とできるものであり、本来住宅ローンを3,500~4,000万円で借りるとなると月々の返済額も大きくなるものの、頭金を用意しておけば借り入れを3,000万円以下にまで落とせるかもしれません。そうなれば経済的負担も軽減でき、返済総額も減らせます。

特に年収500~600万円で共働きなどであれば、夫婦で数百万円単位の貯金が可能となります。今すぐに家が必要ということなら話は別ですが、焦らない場合は頭金などを貯金してから住宅ローンを組むのがおすすめです。

住宅ローンによるギリギリの生活を避けるためにできることは?

住宅ローンによるギリギリの生活を避けたいということなら、住宅ローン控除を活用する方法が王道と言えます。

さらに頭金を用意するのがおすすめです。仮に頭金が1,000万円あれば、3,500~4,000万円の住宅ローンを2,500~3,000万円まで減らせます。これは月々に換算しても数万円以上返済額を減らせる計算となるため、ギリギリの生活から抜け出せます。当然、貯金することで生活が破綻するのは本末転倒ですが、無理なく貯金できる場合はきちんと貯めておくことが賢い家の購入につながるでしょう。

まとめ

年収500~600万円であれば、住宅ローンは3,000万円ほどまでに抑えるのが理想です。

返済負担率などを見る限り、3,500~4,000万円までなら借り入れられるでしょう。しかし、返済負担率はあくまでも目安であり、25%以下にするのが重要です。そこは無理のない返済計画を立てるためにも、借り入れが3,000万円以下になるよう契約するのがおすすめです。

なお、当社は定期的にセミナーや完成見学会を開催しています。家の購入などでわからないことがあれば、ぜひご参加ください。当社には、経験が豊富なスタッフが常駐しておりますので、些細なことでも気軽にご相談いただけると幸いです。

最新のイベント情報はこちら

こちらの記事もおすすめ